સર્વેક્ષણ દર્શાવે છે કે આરબીઆઈ દ્વારા નાણાકીય કડકાઈ, સીએડી પહોળી થવી અને નિકાસની ઊંચી વૃદ્ધિ જેવાં પરિબળો અનિવાર્યપણે યુરોપમાં ભૌગોલિક રાજકીય સંઘર્ષનું પરિણામ રહ્યાં છે. આ ઘટનાઓને કારણે નાણાકીય વર્ષ 2023માં ભારતીય અર્થતંત્રના વિકાસ માટે નુકસાનકારક જોખમો ઊભાં થયાં હોવાથી, વિશ્વભરની ઘણી એજન્સીઓ ભારતીય અર્થતંત્રની તેમની વૃદ્ધિની આગાહીને નીચેની તરફ સુધારી રહી છે. એનએસઓ દ્વારા જાહેર કરવામાં આવેલા આગોતરા અંદાજો સહિતની આ આગાહીઓ હવે વ્યાપકપણે 6.5-7.0 ટકાની રેન્જમાં છે.

નીચેની તરફ સુધારા છતાં, નાણાકીય વર્ષ 23 માટે વૃદ્ધિનો અંદાજ લગભગ તમામ મુખ્ય અર્થતંત્રો કરતા વધારે છે અને મહામારી સુધી દોરી જતા દાયકામાં ભારતીય અર્થતંત્રની સરેરાશ વૃદ્ધિથી સહેજ ઉપર પણ છે.

આઇએમએફનો અંદાજ છે કે વર્ષ 2022માં ભારત ઝડપથી વિકસતાં ટોચનાં બે મહત્ત્વપૂર્ણ અર્થતંત્રોમાંનું એક હશે. મજબૂત વૈશ્વિક સામો પવન અને ચુસ્ત સ્થાનિક નાણાકીય નીતિ છતાં, જો ભારત હજુ પણ 6.5 થી 7.0 ટકાની વચ્ચે વૃદ્ધિ પામશે તેવી અપેક્ષા રાખવામાં આવે છે, અને તે પણ બેઝ ઇફેક્ટના લાભ વિના, તો તે ભારતની અંતર્ગત આર્થિક સ્થિતિસ્થાપકતાનું; અર્થતંત્રના વિકાસના ચાલકોને પુનઃસંતુલિત કરવાનું, નવીનીકરણ કરવાનું અને પુનઃસર્જન આપવાની તેની ક્ષમતાનું પ્રતિબિંબ છે. બાહ્ય ઉત્તેજનાને એકીકૃત રીતે બદલતા વિકાસની સ્થાનિક ઉત્તેજનામાં ભારતની આર્થિક સ્થિતિસ્થાપકતા જોઇ શકાય છે. નાણાકીય વર્ષ ૨૩ના બીજા છ માસિક ગાળામાં નિકાસની વૃદ્ધિમાં ઘટાડો થયો હોઈ શકે છે. જો કે, નાણાકીય વર્ષ 22 અને નાણાકીય વર્ષ 23ના પ્રથમ છમાસિક ગાળામાં તેના ઉછાળાને કારણે ઉત્પાદન પ્રક્રિયાઓના ગિયર્સમાં હળવા પ્રવેગથી ક્રુઝ મોડમાં ફેરફાર થયો હતો.

ઉત્પાદન અને રોકાણની પ્રવૃત્તિઓએ પરિણામે ટ્રેક્શન મેળવ્યું. નિકાસોનો વિકાસ નરમ પડ્યો ત્યાં સુધીમાં તો ઘરેલુ વપરાશમાં આવેલો ઉછાળો ભારતના અર્થતંત્રના વિકાસને આગળ ધપાવવા માટે પૂરતો પરિપક્વ થઈ ગયો હતો. નાણાકીય વર્ષ 2023ના બીજા ત્રિમાસિક ગાળામાં જીડીપીની ટકાવારી તરીકે ખાનગી વપરાશ 58.4 ટકા રહ્યો હતો, જે 2013-14 પછીના તમામ વર્ષના બીજા ત્રિમાસિક ગાળામાં સૌથી વધુ છે, જેને વેપાર, હોટેલ અને પરિવહન જેવી સંપર્ક-સઘન સેવાઓમાં ઉછાળાને ટેકો મળ્યો છે, જેણે અગાઉના ક્વાર્ટરની તુલનામાં નાણાકીય વર્ષ 2023ના બીજા ત્રિમાસિક ગાળામાં વાસ્તવિક દ્રષ્ટિએ 16 ટકાની ક્રમિક વૃદ્ધિ નોંધાવી હતી.

જોકે ઘણી અર્થવ્યવસ્થાઓમાં ઘરેલુ વપરાશમાં ઉછાળો આવ્યો હતો, પરંતુ ભારતમાં ઉછાળો તેના વ્યાપ માટે પ્રભાવશાળી હતો. તેણે ઘરેલું ક્ષમતાના ઉપયોગમાં વધારો કરવામાં ફાળો આપ્યો. નવેમ્બર ૨૦૨૨માં ઘરેલું ખાનગી વપરાશમાં તેજી રહે છે. તદુપરાંત, આરબીઆઈના ડિસેમ્બર 2022માં બહાર પાડવામાં આવેલા ગ્રાહક વિશ્વાસનાં તાજેતરનાં સર્વેક્ષણે વર્તમાન અને સંભવિત રોજગાર અને આવકની પરિસ્થિતિઓના સંદર્ભમાં સેન્ટિમેન્ટમાં સુધારો થવા તરફ ધ્યાન દોર્યું હતું.

આ સર્વેક્ષણ અન્ય એક પુન:પ્રાપ્તિ રિકવરી તરફ પણ ધ્યાન દોરે છે અને ઉમેરે છે કે હાઉસિંગ લોનની માગમાં વધારો થતાં હાઉસિંગ માર્કેટમાં પણ "એકત્ર થયેલી માગ- પેન્ટ-અપ ડિમાન્ડ છૂટવાનું" પ્રતિબિંબિત થાય છે. પરિણામે, હાઉસિંગ ઇન્વેન્ટરીમાં ઘટાડો થયો છે, કિંમતોમાં વધારો થઈ રહ્યો છે, અને નવાં રહેઠાણોનું નિર્માણ ઝડપથી વધી રહ્યું છે અને તેણે બાંધકામ ક્ષેત્ર વહન કરવા માટે જાણીતું છે એવાં અસંખ્ય પછાત અને આગળનાં જોડાણોને ઉત્તેજીત કર્યા છે. રસીકરણ કવરેજનું સાર્વત્રિકીકરણ પણ હાઉસિંગ માર્કેટને ઊંચકવામાં નોંધપાત્ર ભૂમિકા ભજવે છે, કારણ કે તેની ગેરહાજરીમાં, સ્થળાંતરિત કામદારો નવાં રહેઠાણોનાં નિર્માણ માટે પાછા ફરી શક્યા ન હોત.

નાણાકીય વર્ષ 23માં હાઉસિંગ ઉપરાંત, સામાન્ય રીતે બાંધકામની પ્રવૃત્તિમાં નોંધપાત્ર વધારો થયો છે, કારણ કે કેન્દ્ર સરકાર અને તેના જાહેર ક્ષેત્રના સાહસોનું બહુવિસ્તૃત મૂડી બજેટ (કેપેક્સ) ઝડપથી લાગુ કરવામાં આવી રહ્યું છે.

દેશ માટે અંદાજિત કેપેક્સ ગુણાકારની દ્રષ્ટિએ જોતાં, દેશનાં આર્થિક ઉત્પાદનમાં કેપેક્સની માત્રા કરતા ઓછામાં ઓછા ચાર ગણો વધારો થવાનો છે. એકંદરે, રાજ્યો પણ તેમની કેપેક્સ યોજનાઓ સાથે સારો દેખાવ કરી રહ્યા છે. કેન્દ્ર સરકારની જેમ રાજ્યો પાસે પણ મૂડીગત કાર્યો માટે કેન્દ્રની ગ્રાન્ટ-ઇન-એઇડ અને 50 વર્ષથી વધુ સમય માટે ચૂકવવાપાત્ર વ્યાજ-મુક્ત લોન દ્વારા સમર્થિત મોટું મૂડી બજેટ છે.

વળી, ભારત સરકારના છેલ્લાં બે અંદાજપત્રોમાં કેપેક્સ પર ભાર મૂકવો એ કોઈ એકલદોકલ પહેલ નહોતી, જેનો હેતુ માત્ર દેશમાં આંતરમાળખાકીય ખાધને દૂર કરવાનો હતો. તે એક વ્યૂહાત્મક પેકેજનો એક ભાગ હતો, જેનો ઉદ્દેશ બિન-વ્યૂહાત્મક પીએસઈ (ડિસઇન્વેસ્ટમેન્ટ)ને સ્થગિત કરીને અને જાહેર ક્ષેત્રની એમ જ પડેલી અસ્કયામતો દ્વારા વિસ્તૃત કરવામાં આવેલાં આર્થિક પરિદ્રશ્યમાં ખાનગી રોકાણને એકત્રિત કરવાનો હતો.

અહીં, ત્રણ ઘટનાઓ આને ટેકો આપે છે પ્રથમ નાણાકીય વર્ષ 23માં કેપેક્સ બજેટમાં નોંધપાત્ર વધારો, તેમજ તેના ખર્ચનો ઊંચો દર, બીજું, પ્રત્યક્ષ કરવેરાની આવકની વસૂલાત ખૂબ જ ઉત્સાહપૂર્ણ રહી છે, અને તે જ રીતે જીએસટી કલેક્શન પણ છે, જે અંદાજપત્રીય રાજકોષીય ખાધની અંદર કેપેક્સ બજેટના સંપૂર્ણ ખર્ચને સુનિશ્ચિત કરવું જોઈએ. મહેસૂલી ખર્ચમાં વૃદ્ધિ પણ કેપેક્સમાં ઊંચી વૃદ્ધિનો માર્ગ મોકળો કરવા પૂરતી મર્યાદિત રહી છે અને ત્રીજું 2022ના જાન્યુઆરી-માર્ચ ત્રિમાસિક ગાળાથી ખાનગી ક્ષેત્રનાં રોકાણમાં વધારો થયો છે. પુરાવા જાહેર કરાયેલા પ્રોજેક્ટ્સ અને ખાનગી ખેલાડીઓ દ્વારા કેપેક્સ ખર્ચમાં વધતાં વલણને દર્શાવે છે.

નિકાસ માગમાં વધારો, વપરાશમાં ઉછાળો અને જાહેર કેપેક્સે કોર્પોરેટ્સની રોકાણ/ઉત્પાદન પ્રવૃત્તિઓમાં પુનઃપ્રાપ્તિમાં ફાળો આપ્યો છે, ત્યારે તેમની મજબૂત બેલેન્સશીટે પણ તેમની ખર્ચ યોજનાઓને સાકાર કરવા માટે સમાન મોટું પગલું ભજવ્યું છે. બૅન્ક ફોર ઈન્ટરનેશનલ સેટલમેન્ટ્સ તરફથી નોન-ફાયનાન્સિયલ ડેટ(ઋણ)ના આંકડા મુજબ, છેલ્લા એક દાયકા દરમિયાન જીડીપીના હિસ્સા તરીકે ભારતીય નોન-ફાયનાન્સિયલ પ્રાઈવેટ સેક્ટરનું દેવું અને નોન-ફાયનાન્સિયલ કોર્પોરેટ ડેટમાં લગભગ ત્રીસ ટકાનો ઘટાડો થયો છે.

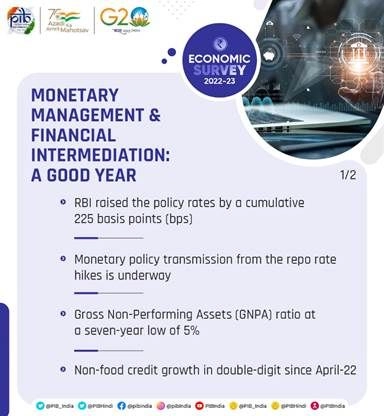

ભારતમાં બૅન્કિંગ ક્ષેત્રે પણ ધિરાણની માગને સમાન પગલામાં પ્રતિસાદ આપ્યો છે કારણ કે 2022ના જાન્યુઆરી-માર્ચ ક્વાર્ટરથી ધિરાણમાં વર્ષ-દર-વર્ષની વૃદ્ધિ બે આંકડામાં આગળ વધી છે અને મોટાભાગનાં ક્ષેત્રોમાં વધી રહી છે.

જાહેર ક્ષેત્રની બૅન્કોની નાણાકીય સ્થિતિમાં નોંધપાત્ર બદલાવ જોવા મળ્યો છે, જેમાં નિયમિત અંતરાલે નફો બુક કરવામાં આવે છે અને ઇન્સોલ્વન્સી એન્ડ બૅન્કરપ્સી બોર્ડ ઑફ ઇન્ડિયા (આઇબીબીઆઇ) દ્વારા ઝડપી રિઝોલ્યુશન/લિક્વિડેશન માટે તેમની નોન-પરફોર્મિંગ એસેટ્સ (એનપીએ) ઝડપી ટ્રેક કરવામાં આવી રહી છે. તે જ સમયે, સરકાર સરકારી બૅન્કોને સારી રીતે મૂડીકૃત રાખવા માટે પર્યાપ્ત અંદાજપત્રીય ટેકો પૂરો પાડી રહી છે, જે સુનિશ્ચિત કરે છે કે તેમનો કેપિટલ રિસ્ક-વેઇટેડ એડજસ્ટેડ રેશિયો (સીઆરએઆર) પર્યાપ્તતાના થ્રેશોલ્ડ સ્તરથી આરામથી ઉપર રહે. તેમ છતાં, નાણાકીય મજબૂતીએ બૅન્કોને નાણાકીય વર્ષ 23માં અત્યાર સુધીમાં કોર્પોરેટ બોન્ડ્સ અને એક્સટર્નલ કમર્શિયલ ઋણ (ઇસીબી) દ્વારા પૂરા પાડવામાં આવતા ઓછા ડેટ ફાઇનાન્સિંગની ભરપાઇ કરવામાં મદદ કરી છે. કોર્પોરેટ બોન્ડ્સ પર વધતી જતી ઉપજ અને ઇસીબી પર ઊંચાં વ્યાજ/હેજિંગ ખર્ચને કારણે આ ઇન્સ્ટ્રુમેન્ટ્સ અગાઉનાં વર્ષની સરખામણીએ ઓછા આકર્ષક બન્યા છે.

આરબીઆઈએ નાણાકીય વર્ષ 2023માં મુખ્ય ફુગાવો 6.8 ટકા રહેવાનું અનુમાન લગાવ્યું છે, જે તેની લક્ષ્ય સીમાની બહાર છે. તે જ સમયે, તે ખાનગી વપરાશને રોકવા માટે પૂરતો ઊંચો નથી અને એટલો ઓછો પણ નથી કે રોકાણ કરવા માટેના પ્રલોભનને નબળું પાડે.